uniswap官方下载

Uniswap是一款开源的去中心化交换原语。它提供了一种可以快速和便捷地进行去中心化和资产交换的解决方案。它向将来的去中心化应用(dApp)提供了一种公平的收费模式,可以提高效率,提高ECDSA签名的安全性,并以保持准确的分叉资产价值。

Uniswap官方网站 https://uniswap.org/ 可以以免费的方式下载Uniswap,并提供指导,使用文档,Github仓库,故障排除信息等,以便用户了解和使用Uniswap。下载Uniswap不需要支付任何费用,但用户需要有一定的技术知识,以便通过其他工具来正确部署和运行Uniswap,如web3.js和Truffle。

此外,Uniswap还提供了开发文档,以便用户可以下载和使用Uniswap的API及其SDK,使用智能合约,修改代码,个性化Uniswap,以及参与社区的活动。有关更多信息,您可以在官方网站上找到有关Uniswap的更多信息。

总之,用户可以通过Uniswap官方网站免费下载Uniswap,官方网站提供的开发文档,指导,使用文档,Github仓库,故障排除信息等可以帮助用户正确安装和运行Uniswap。此外,官方网站还提供了API和SDK用于开发,修改,个性化Uniswap,以及参与社区的活动。

Uniswap代币经济学

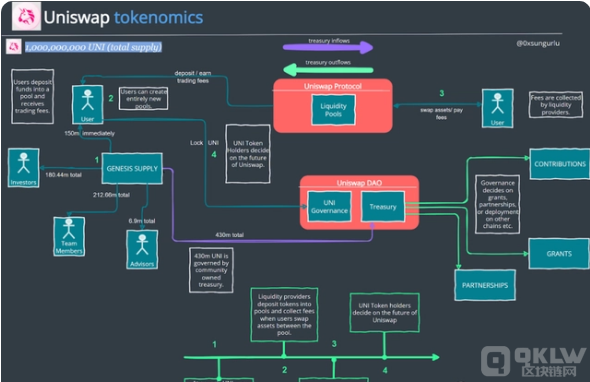

- UNI持有者对Uniswap社区资金、协议费用开关、uniswap.eth ENS名称以及SOCKS流动性代币进行管理。

- 财政部并没有从协议本身获得收入,交易费用全部流向流动性提供者,矿工费用则流向矿商,财政库中只包含早期发行的代币资产。

-

代币持有人可以通过锁定UNI来提交提案。

-

代币持有者必须拥有至少1000个UNI才能参与链下治理讨论。而要提出正式的链上提案,必须有250万UNI的质押。

价值创造和价值捕获

作为DeFi领域的先驱者,Uniswap团队一直在努力改进协议。大多数投资者都寄希望于Uniswap的团队,有些人可能会把UNI视为一种投资,因为UNI是市场上第一批AMM之一。除了第一之外,Uniswap是以太坊生态系统中流动性最高的DEX,与其他DEX相比,给予用户更低的滑点率。

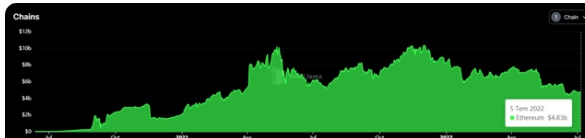

那么,是什么让Uniswap变得独特,是什么让协议增加了价值?2020年5月,在DeFi Summer开始之前,Uniswap推出了其第二个版本V2。V1只允许使用ETH/ERC20代币的流动性池,V2用户可以增加流动性,在ERC20/ERC20对之间交换资产。通过这一改进,Uniswap成为DeFi生态系统中最知名和最常用的自动做市商。在下面的图表中,你可以看到Uniswap是自从了部署V2和V3之后,成为了交易量最大的DEX。

与V2相比,V3的主要核心是资本效率的最大化。Uniswap团队决定将V3部署在以太坊和Optimism上,Optimism是建立在以太坊上的第二层协议。随着V3对资本效率的提高,流动性提供者(LP)将通过他们提供的流动性赚取更多的费用。此外,V3的新算法通过速度和降低交易费用费用来提高交易执行。

2021年12月,Uniswap锁定的总价值已经达到105亿美元,其月交易量达到近700亿美元。当时,它比大多数中心化交易所,如Coinbase和Kraken都要多。

V3是关于集中的流动性。这使得用户可以在用户选择的自定义价格范围内提供流动性。在之前的Uniswap版本中,流动性是沿着0到100之间的价格曲线均匀分布的。这导致流动性提供者产生严重的无常损失,并出现资本效率低下。

有了V3,用户可以选择他们想提供流动性的价格范围,只在这个范围内赚取费用。这意味着,用户现在在将较小的金额投入资金池的同时赚取更多(了解更多关于Uniswap交易的文章,请Blockunicorn微信公众号)。

UNI的唯一价值捕获就是治理权。持有UNI的用户可以参与治理讨论,对Uniswap的未来进行投票。但它并没有获取与其独特卖点相关的价值,目前仍在讨论UNI的未来及其对持有者的好处。

总而言之,由于集中的流动性,V3有助于减少无常损失的风险,并且更具有资本效率,因为它帮助用户通过将较少的资本投入流动性池和降低风险来赚取更多。但同时,与V2相比,它更难使用,因为用户必须为市场上的价格变化管理其流动性。

供应:分配和归属

Uniswap实验室于2020年9月16日宣布UNI治理代币,成为一个更加去中心化和社区拥有的协议。代币被分配给协议的用户、历史流动性提供者和SOCKS NFT赎回者/持有人,基于截至2020年9月1日的快照。在快照日期之前使用过Uniswap的每个人都得到了400个UNI代币的奖励,当天价值约1200美元,每个UNI价格为3美元。

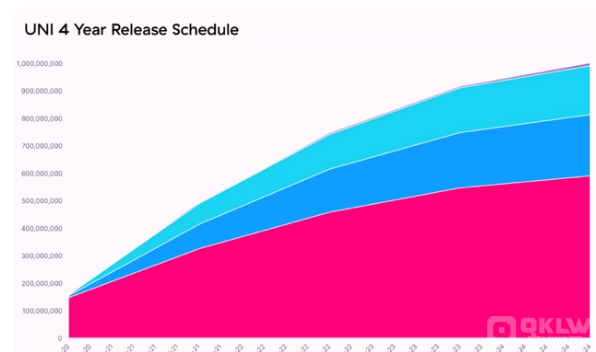

从上图可以看出,所有的UNI,也就是总共10亿的UNI将在2024年9月底分发。起初,Uniswap空投了UNI代币总供应量的15%,相当于1.5亿个代币给历史用户,包括流动性提供者。剩余的4.3亿代币分配给社区,将通过贡献者补助、社区倡议、流动性挖掘和其他项目持续分配。在下面的表格中,你可以看到分配给社区的UNI代币的年度归属时间表。

此外,在ETH/USDT、ETH/USDC、ETH/DAI和ETH/WBTC池的UNI 代币发布后,一个初始挖矿程序运行了2个月。在这个挖矿项目中,每个池子分配了5,000,000 UNI,总共有2000,000,000 UNI。

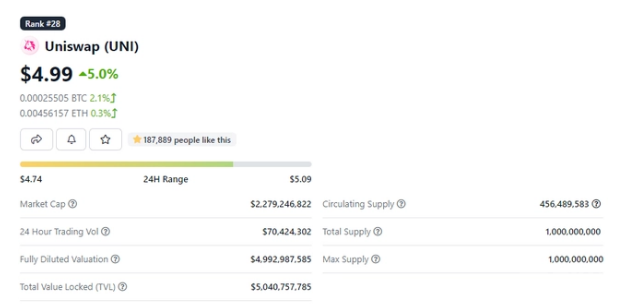

10亿UNI的总供应量在创世发行时已经铸成,将在4年内归属。目前,总供应量的46%占流通中的4.6亿UNI代币。

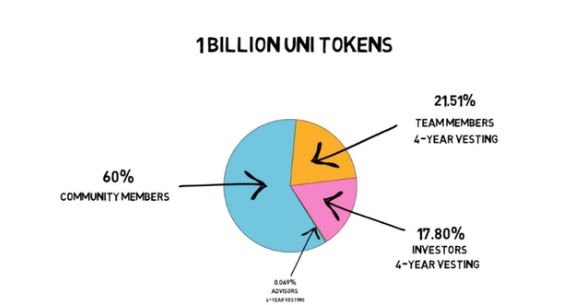

最初四年的分配情况如下:

-

60.00%(600,000,000 UNI)给Uniswap社区成员

-

21.266%(212,660,000 UNI)给团队成员和未来员工,有4年的归属期

-

18.044%(180,440,000UNI)给投资者,有4年的归属期

-

0.69% (6,900,000 UNI) 给顾问,有4年的归属期

在4年达到10亿UNI代币的总数后,每年将有2%的持续通货膨胀率,以确保在牺牲被动UNI持有者的利益的情况下继续参与和贡献Uniswap。

大多数投资者、顾问和团队成员(通常不是核心团队成员)倾向于出售代币来实现利润,抛售压力通常会导致代币价格下降。如上所述,40%的UNI代币流向了团队成员和投资者,这意味着UNI未来可能面临巨大的抛售压力。

需求驱动因素

分配是很重要的一点,但决定代币价值的是由其效用和需求方来衡量。UNI代币的效用来自于它对Uniswap的未来提供的治理权,如决定在其他链上部署协议、拨款、资助、收费等级、提案提交门槛等。代币持有人必须拥有至少1000个UNI才能参与链外治理讨论。而要提出正式的链上提案,必须有250万UNI的赌注。

持有UNI代币不会将流动性挖矿产生的部分费用收入分配给代币持有人,甚至不分配给国库。一些协议,如SushiSwap、Curve和PancakeSwap,允许用户质押他们的代币,这在协议的代币中产生被动收益。在接下来的改进中,我们建议引入费用分成机制,这将有助于UNI为投资者创造购买和持有UNI代币的额外需求。这可能会造成UNI代币的短缺,导致价格上涨。

闭幕感想

如上所述,Uniswap没有可持续的资金流入财政部。当市场下跌时,协议本身可能会有困难,因为其唯一的收入来源是创世时分配给国库的代币。除了治理,Uniswap应该为代币增加更多的效用,或者作为一个结果,用户可以投资于其他DEX的代币,提供更多的效用。